¿Está el Banco Central combatiendo realmente el alza del dólar?

Félix Jiménez, Economista PhD.

Nota sobre los determinantes de la reciente inflación

El Índice de Precios al Consumidor (IPC) de Lima Metropolitana aumentó 1.01% en julio del 2021. Con esta tasa, la inflación acumulada entre agosto 2020 y julio 2021 asciende a 3.81%, mayor al límite superior de rango meta de 1% a 3%. No es la primera vez que se supera este límite. En marzo de 2017 la inflación fue de 1.30%, y la inflación acumulada entre abril del 2016 y marzo del 2017 fue de 3.97%.

Hay dos factores que explican la reciente inflación: uno externo y otro interno

En primer lugar, el aumento del precio del petróleo y de los precios de otros commodities (como el trigo, la soya, el maíz, etc.) en los mercados internacionales. Este choque de oferta se trasmite a los precios de los alimentos, de los combustibles, de la electricidad, del transporte, etc., porque aumenta sus costros de producción.

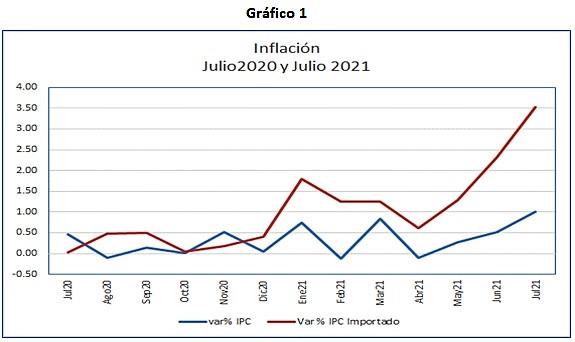

La inflación importada recoge el efecto de la evolución de los precios internacionales en la inflación. Entre estos precios se encuentran los precios de los commodities, los mismos que impactan directamente en los costos de los bienes de la canasta de consumo. La inflación importada empezó a crecer sostenidamente desde fines del mes de abril del presente año, dando lugar a una inflación importada acumulada, en los últimos tres meses, de 7.3%, muy por encima de la inflación acumulada, en el mismo periodo, de 1.8%. Es importante señalar, además, que la inflación importada se situó por encima de la inflación desde diciembre de 2020 (véase Gráfico 1).

¿Por qué suben los precios de los commodities? La explicación, según varios analistas internacionales, estaría en los «cuellos de botella en la oferta» debido a la rápida recuperación de la economía mundial, luego de los confinamientos obligados por la pandemia. Se dice que estas restricciones serán temporales, «lo que implica que el pico inflacionista desaparecerá pronto».

El segundo factor es el alza del precio del dólar, que también impacta en el costo de los insumos y bienes importados, y en el resto de precios de la canasta de consumo. El tipo de cambio, después de registrar su nivel más bajo en enero de 2013 (2.55 soles promedio), empezó a subir hasta alcanzar los 3.51 soles en febrero de 2016. Desde este último mes, registró una tendencia decreciente hasta llegar a 3.21 soles en enero de 2018. Después creció sostenidamente, llegando a 3.60 soles en diciembre de 2020, 3.70 soles en abril de 2021, y acaba de superar los 4 soles. Su tasa de crecimiento se aceleró en los últimos cuatro meses (Véase Gráfico 2).

Algunos economistas sostienen que la tendencia alcista del tipo de cambio desde el año 2013, en nuestro país y en otros de América Latina, se debería al fortalecimiento de la moneda norteamericana debido al importante crecimiento de su economía y a su rápida recuperación post pandemia. Pero, la explicación, en nuestra opinión, tiene que ver más con factores internos.

En una economía primario exportadora como la nuestra, el tipo de cambio sube cuando los términos de intercambio o el precio de las exportaciones (que son predominantemente materias primas), disminuyen. En efecto, como puede verse en el Gráfico 2, esto ocurrió claramente en el periodo que va de enero de 2013 a febrero de 2016. El comportamiento opuesto del tipo de cambio respecto a los precios de las exportaciones (y los términos de intercambio) se repite hasta el inicio del último trimestre de 2018. Después, ambos, el tipo de cambio y el precio de las exportaciones, siguen una tendencia alcista, que se hace más evidente desde abril de 2020. El coeficiente de correlación entre el precio de las exportaciones y el tipo de cambio, para el período octubre-2018 a junio-2021, es de 88.9 con un estadístico t = 10.6622; y, para el periodo abril-2020 a junio-2021 es de 95.7% con un estadístico t = 11.4315. Ambos tienen un alto nivel de significancia.

Se puede afirmar, entonces, que, desde octubre de 2018, el alza del dólar tiene que ver fundamentalmente con factores internos. La incertidumbre política, que se acentúa desde abril-mayo de 2021, habría causado salidas de capitales de los tenedores de riqueza local, dando lugar a un creciente aumento del tipo de cambio, a pesar de los crecientes precios de las exportaciones (véase Gráfico 2) y a la existencia de bajísimas tasas de interés en los mercados internacionales. Es un hecho estilizado que los precios altos de los commodities que exportamos y las tasas de interés bajas en los mercados internacionales, siempre generan un dólar barato en nuestro país. La fuga de capitales que hace que este hecho estilizado no se cumpla, con más intensidad en el periodo más reciente, se debe a los resultados electorales de la primera y segunda vuelta que favoreció al profesor Castillo con su mensaje de transformación.

El alza del dólar y el papel del Banco Central

Desde que se reformó el esquema institucional de la política monetaria entre los años 2001-2003, el Banco Central (BCRP) cuenta con una regla de intervenciones esterilizadas en el mercado cambiario, cuyo objetivo es morigerar las fuertes fluctuaciones en el precio del dólar para, de esta manera, neutralizar su impacto sobre la inflación: cuando el tipo de cambio aumenta, el Banco Central reduce su posición de cambio vendiendo dólares al mercado, y viceversa.

Esta regla se aplicó escrupulosamente hasta fines de 2018. Por ejemplo, entre julio de 2008 y febrero de 2009, el precio del dólar aumentó 13.7% y el BCRP vendió 27.0% de su posición de cambio. Entre abril y agosto de 2013, el tipo de cambio aumentó 7.8% y el BCRP vendió 11.4% de su posición de cambio. En abril de 2013 la posición de cambio ascendía a 49,403 millones de dólares.

Sin embargo, durante los meses incertidumbre política —que curiosamente coincide con el aumento del precio de las exportaciones—, el alza del precio del dólar no ha sido combatido por el BCRP con el mismo esmero que mostró en ocasiones anteriores. De octubre de 2018 a julio de 2021, ambos, el precio del dólar y la posición de cambio aumentaron en 18.2% y la posición de cambio 50.8%, respectivamente. Es importante señalar que, durante los meses de octubre de 2018 a marzo de 2021, la posición de cambio aumentó sostenidamente, incrementándose en 56.3%. En este mismo periodo el precio del dólar, con algunas leves fluctuaciones, aumentó en 11.2%. Nótese que la posición de cambio del BCRP, registrada en marzo de este año, ascendió a la cifra de 60,325 millones de dólares.

Es verdad que en los cuatro últimos meses el BCRP aplicó la regla antes mencionada, pero lo hizo tímidamente. De marzo al 12 de agosto de este año, el BCRP vendió solo 3.9% de su posición de cambio —que ahora asciende a cerca de 58 mil millones de dólares—, mientras el precio del dólar aumentó 10.0%. El alza del dólar de estos últimos cuatro meses, no fue combatido por el BCRP como en ocasiones anteriores, no obstante contar con un alto nivel de posición de cambio. Los que se han favorecido con el alza del tipo de cambio son los que tienen ingresos o riqueza en dólares y son deudores en soles. Es el caso, por ejemplo, de la empresa Buenaventura. Su deuda tributaria con el Estado ascendía a 2,134 millones de soles, que con un tipo de cambio de 3.33 soles de octubre de 2018 equivalía a 640.8 millones de dólares; con el tipo de cambio de 4.08 soles, su deuda se redujo a 523.0 millones de dólares.